Шри-Ланка распродает золотые резервы

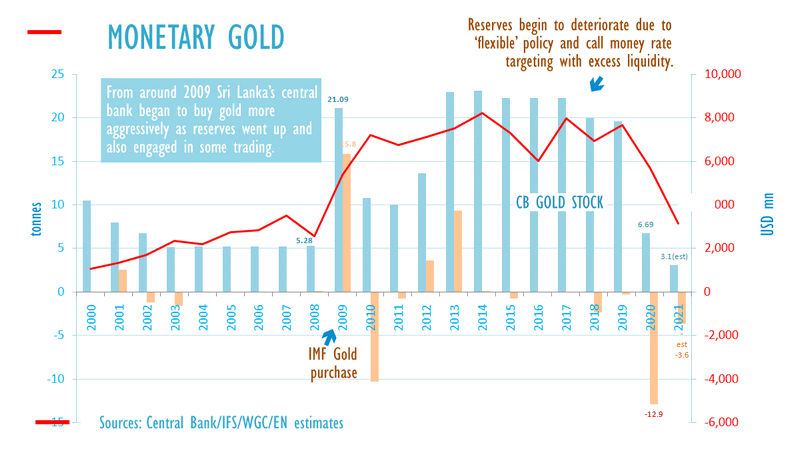

Шри-Ланка в декабре 2021 г. сбыла часть своих золотых резервов, чтобы увеличить ликвидные валютные активы из-за спада годовых валютных резервов, сказал управляющий центрального банка Нивард Кабраал (Nivard Cabraal), несмотря на то что в конце года резервы увеличились за счет китайского свопа.

По оценкам, центральный банк продал около 3.6 т из 6.69 т золотых резервов (около 215,000 унций), имевшихся у него в начале 2021 г., так что у него осталось примерно 3.0-3.1 т золота.

В 2020 г. центральный банк продал 12.3 т золота, тогда как в начале года у него было 19.6 т.

По словам управляющего Кабраала, продажи золота должны увеличить ликвидные резервы.

«Когда резервы сокращаются, мы сокращаем запасы золота, – сказал Кабраал. – Мы покупали золото, когда валютные резервы росли. Когда уровень резервов превысит $5 млрд, ЦБ Шри-Ланки подумает о том, чтобы увеличить запасы золота».

Валовые валютные резервы Шри-Ланки в декабре увеличились до $3,137 млн после падения до $1,588 млн в ноябре, однако в конце 2020 г. они составляли $5,665 млн.

Шри-Ланка продавала золото четвертый год подряд.

Страна начала агрессивно покупать золото во время предыдущего срока управляющего Кабраала.

В 2009 г. Шри-Ланка приобрела 15.8 т золота у Международного валютного фонда (МВФ). После продаж в 2010 г. Кабраал купил 3.6 т золота в 2012 г. и 9.3 т в 2014 г., так как резервы восстановились на фоне дефляционной политики (стерилизованной покупки валюты).

Однако с сентября 2014 г. кредитно-денежная политика Шри-Ланки ухудшилась: делались большие вливания ликвидности для достижения целевой онкольной ставки, несмотря на использование привязки и намного меньше следующую правилам политику при «гибкой» целевой инфляции и «гибком» обменном курсе.

Шри-Ланка продавала золото в 2015, 2018 и 2019 гг., но не покупала вновь, так как резервы падали в соответствии с вливаниями ликвидности.

Центральный банк, преследующий целевой обменный курс, не может также контролировать краткосрочные процентные ставки, печатая деньги (инфляционная политика), когда экономическая активность (в частности, частный кредит) восстанавливается без продажи близкого долларового эквивалента.

Шри-Ланка начала текущую фазу инфляционной политики примерно в августе 2019 г., выкупая облигации на рынке (ремонетизируя прошлый дефицит), когда валютные резервы были $8.5 млрд.

Такая нежесткая привязка оканчивается необходимостью помощи МВФ, если не будут приняты законы, чтобы положить конец произвольным вливаниям или не произойдет переход к более четкому плавающему режиму.

Золото выступало якорем для кредитно-денежной политики, пока вливания ликвидности Федеральной резервной системой (ФРС) для поднятия уровня занятости не привели к краху Бреттон-Вудской системы из-за того, что доверие к привязке американского доллара к золоту упало и вмешательство были стерилизовано, чтобы сохранить низкие ставки.

В 1969 г. президент США Ричард Никсон (Richard Nixon) при поддержке кейнсианцев уволил долгое время занимавшего должность управляющего ФРС Уильяма Макчесни (William McChesney), чтобы воспрепятствовать повышению им ставок.

Его заменили Артуром Бернсом (Arthur Burns), положившим конец тому, что осталось от 300-летнего золотого стандарта, создавшим товарный пузырь, известный как «первый нефтяной шок», и убившим Бреттон-Вудскую систему.

В 1970 г. США продали 699 т золота, а в следующем году – еще 769 т, чтобы обеспечить конвертируемость и изъять из обращения доллары.

Однако в октябре 1971 г. Никсон приостановил конвертируемость и сделал американский доллар плавающим, разрушив Бреттон-Вудскую систему нежестких привязок.

В 1972 г. было продано еще 486 т на фоне краткосрочной сделки, известной как Смитсоновское соглашение, окончательно поставившей крест на золотом стандарте и давшей денежным властям почти неограниченную возможность произвольно увеличивать денежную массу и цены.